الصعود الكامل: التقديم الإسلامي

الجزء 1 من 2

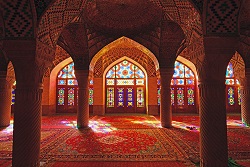

.jpg) المبادئ الإسلامية لا تكمن فقط في توجيه العلاقة بين الإنسان والله ، بل توفر التوجيهات على نظام التعاملات بين الإنسان والرجل لقيادة الحياة بطريقة إسلامية. مثل هذه الفقه الإسلامي الذي يشار إليه باسم "الشريعة" ، والصفقات التجارية أو المصرفية تشكل جزءًا صغيرًا ولكن حاسمًا جدًا من الشريعة. العديد من المؤسسات المالية في الدول الإسلامية لديها مجالس شرعية أو مستشارون دينيون أو خبراء من هذا القبيل لتقديم المشورة بشأن الامتثال للمعاملات مع الشريعة. ومن الجدير بالملاحظة أن الشريعة ليست قانونًا مقننًا ، ولكنها تستند إلى تفسيرات القرآن الكريم ، وبالتالي يمكن تطبيقها بشكل مختلف في ولايات مختلفة لتوسيع التفسيرات لأنها تختلف بناءً على المدارس الأربع الرئيسية. ومع ذلك ، بصفة عامة ، فإن المبادئ الرئيسية مثل حظر الربا (وهذا يعني وجود فائض هو حظر الفائدة في المعاملات التجارية التجارية) ، والميسر (المضاربة أو القمار) ، والغرر (التخصيب الظالم أو التقدم غير العادل على أساس عدم اليقين أو على وقوع من الأحداث) تنطبق عادة على المدارس الرئيسية.

المبادئ الإسلامية لا تكمن فقط في توجيه العلاقة بين الإنسان والله ، بل توفر التوجيهات على نظام التعاملات بين الإنسان والرجل لقيادة الحياة بطريقة إسلامية. مثل هذه الفقه الإسلامي الذي يشار إليه باسم "الشريعة" ، والصفقات التجارية أو المصرفية تشكل جزءًا صغيرًا ولكن حاسمًا جدًا من الشريعة. العديد من المؤسسات المالية في الدول الإسلامية لديها مجالس شرعية أو مستشارون دينيون أو خبراء من هذا القبيل لتقديم المشورة بشأن الامتثال للمعاملات مع الشريعة. ومن الجدير بالملاحظة أن الشريعة ليست قانونًا مقننًا ، ولكنها تستند إلى تفسيرات القرآن الكريم ، وبالتالي يمكن تطبيقها بشكل مختلف في ولايات مختلفة لتوسيع التفسيرات لأنها تختلف بناءً على المدارس الأربع الرئيسية. ومع ذلك ، بصفة عامة ، فإن المبادئ الرئيسية مثل حظر الربا (وهذا يعني وجود فائض هو حظر الفائدة في المعاملات التجارية التجارية) ، والميسر (المضاربة أو القمار) ، والغرر (التخصيب الظالم أو التقدم غير العادل على أساس عدم اليقين أو على وقوع من الأحداث) تنطبق عادة على المدارس الرئيسية.

تعتمد أساليب وأدوات التمويل التقليدية في الغالب على هيكل الفائدة ، في حين أن أساليب التمويل الإسلامي يجب أن تتوافق مع الحظر المفروض على الشريعة الإسلامية. هذا الأخير لا يعني أن الشريعة تحرم جني الأرباح. بدلا من ذلك ، يقوم النظام بالتدقيق على أساس تحقيق الأرباح المذكورة حيث أن فوائد الفائدة تكون ضارة للمقترضين. حيث ، على الرغم من عدم وجود جهد من جانب الممول إلا أنهم سيظلون يتمتعون بالأرباح. مثل هذه المداولات تقود العلماء المسلمين إلى تأسيس أدوات وتقنيات مالية إسلامية لمنع ارتكاب الخطيئة لأفعال محظورة حسب القرآن و السنة.

الإجارة هي أحد مبادئ التأجير التمويلي الإسلامية التي تكتسب زخماً في المملكة المتحدة وفرنسا وكندا وأجزاء أخرى من العالم. لقد تغير استخدام التأجير التمويلي الإسلامي من تفسير التأجير بالنسبة للأسر المعيشية أو ضروريات الاستخدام اليومي إلى عمليات البناء والتأجير الضخمة للأصول الكبيرة مثل الطائرات والسفن. قبل الدخول في استخدام صفقة التأجير التمويلي الإسلامي لتمويل الطائرات ، نود أن نوضح لقرائنا حول مفاهيم الإجارة (التأجير التمويلي الإسلامي) والأدوات المالية الإسلامية ذات الصلة التي يمكن استخدامها أثناء هيكلة صفقة التأجير الإسلامية.

الإجارة

الإجارة تعني توفير الخدمات أو السلع على أساس مؤقت للتأجير. بما في ذلك تأجير المعدات أو الآلات أو الأصول الرأسمالية الأخرى. هناك ثلاثة أنواع من الإجارة المستخدمة في العقود الإسلامية. وهي إجارة (التأجير التشغيلي) أو الإجارة المنتهية بالتمليك و الإجارة الموصوفة بالذمة.

إجارة بسيطة

في الإجارة ، يتم منح المستأجر حق استخدام الكائن المستأجر لفترة محددة ، ويحتفظ المؤجر بالملكية. ستقوم المؤسسة المالية الإسلامية / المصرف الإسلامي بشراء الأصل محل الشكوى ، وستقوم بتأجير أو إتاحة العميل لاستخدامه أو احتلاله وحيازة الأصول لفترة زمنية محددة وسعر محدد. سيتم دفع أقساط التأمين من قبل البنك بغض النظر عن استردادها من خلال الإيجارات. يسمى هذا النوع من التأجير بالتأجير التشغيلي. يكون المؤجر مسؤولاً عن التأمين والتسجيل والصيانة للموجودات المستأجرة لأنها تحت ملكية المؤجر. يحدد القانون الاتحادي رقم (5) لسنة 1985 (القانون المدني لدولة الإمارات العربية المتحدة) الإجارة كـ - "المستأجر (الذي يتم منحه) من قبل المؤجر على المستأجر من حق الاستخدام (أي) مخصص للأمر الذي تم التعاقد عليه (معطى) فترة النظر في التأجير المؤكد ".

الإجارة في النموذج أعلاه مشابهة لعقد الإيجار التقليدي. حيث لا يتم استرداد كامل تكلفة الأصول من قبل المؤجر ، ويتم الدفع فقط حتى فترة التأجير لاستخدامها بغض النظر عن القيمة الإجمالية للأصل.

إجارة واقتناء

الشكل الآخر للتأجير في إطار التمويل الإسلامي هو الإجارة والاقتناء. هو عبارة عن عقد إيجار تمويلي ، أو تمويل للأصول ، أو شراء مستأجر كما هو منصوص عليه في مبدأ الإجارة والاقتصاد. عندما يقترن هيكل التأجير بحقه في شراء الموجودات من قبل المستأجر في نهاية فترة الإيجار بسعر متفق عليه. تعتبر رسوم الإيجار مدفوعة مسبقاً وتشكل جزءاً من السعر أو المقابل لغرض البيع. يكون الدفع الذي يدفعه المستأجر نحو شراء أصل مع أي أرباح كما هو محدد من قبل المؤجر. وكثيراً ما تستخدم مجموعة متنوعة من المعاملات عبر الحدود هذه الأدوات لمجموعة من فئات الأصول التي تشمل الطائرات والمعدات الثقيلة والسفن وغيرها من الأصول.

تحت الإجارة ، يحتفظ المؤجر بالحق في إعادة التفاوض بشأن مقدار مبلغ الإيجار المستحق الدفع في كل فترة زمنية متفق عليها حيث يضمن ذلك أن مبلغ الإيجار يتفق مع القيمة السوقية للأصل. إن عدم التيقن من السعر الذي يجب دفعه في نهاية فترة الإيجار للشراء غير مقبول بموجب الإجارة بسبب عدم اليقين وقابلية الغرار ، ومن ثم يتم عقد آخر بموجب الإجارة والإقتناء لبيع الأصل المؤجر. في هذا الشكل من أشكال الإيجار ، يتم استرداد التكلفة الكاملة وقيمة الأصل من قبل المؤجر من المستأجر ، ولا يملك المستأجر خيار الإلغاء حتى يتلقى المؤجر تعويضاً عن مثل هذا الأصل. عادة ما يتم منح خيار الشراء في نهاية فترة عقد الإيجار لتعويض المؤجر السماح لهم باسترداد القيمة المتبقية للأصل.

إجارة موصوفة في الذمة

إجارة موصوفة في الذمة

في الإمارات العربية المتحدة ، غالباً ما كانت الإجارة مرتبطة بمعاملة الممتلكات العقارية حيث تدخل البنوك في اتفاق تأجير تمويلي لتمويل ممتلكات العميل. الإجارة في الوسط هي مزيج من اتفاقية التأجير القابلة للإسترداد وتمويل البناء (الإستصناع) في التأجير الآجل ، يسلم التأجير بنود محددة بعد بنائها. تقوم عقود الإيجار هذه بشراء مشروع البناء ككل عند اكتماله أو في شرائح المشروع.

وينطوي عقد الإيجار المتقدم على اتفاق لتأجير الأصول عند الإنشاء والتصنيع والتوافر في تاريخ مستقبلي لهذه الأصول. وحيث أن الإجارة أو الإجارة الموصوفة في الذمة هي مزيج من الإجارة والاستصناع ، فإن فهم مصطلح الاستصناع أمر أساسي.

الاستصناع

يعني الاستصناع أن نطلب من شخص ما أن يصنع. وهو شكل من اتفاقية البيع والشراء بين البنك كبائع وعميل كمشتري. يمكن للبائع أن ينتج من تلقاء نفسه أو الحصول على منتجاته المصنعة من قبل شخص آخر. وسيقوم الممول الذي يتصرف عادة كبائع بتجميعه ثم يتسلم عنوان البضاعة ليبيعه إلى عميل آخر. ويستثنى من القاعدة العامة أن الأصل الذي هو موضوع العقد موجود عند دخول الأطراف في العقد.

يمول الممول الشركة المصنعة أثناء الإنشاء ويحصل على ملكية هذا الأصل عند الانتهاء. لأن الاستصناع هو اتفاق بيع وشراء ، يجب أن يكون سعر الشراء سعرًا ثابتًا. يقوم الممول ببيع أصل للعميل لسعر متفق عليه ومن خلال التسوية سواء مقدما أو بالتقسيط أو مدفوعات مؤجلة إلى تاريخ أو حدث مستقبلي محدد. وحيث أن مدة إنجاز البناء في المشاريع الكبيرة تستغرق وقتًا طويلاً وتحتاج إلى سنوات لاستكمالها ، فإنها تصبح غير جذابة للممولين ، ومن ثم تقترن بالإجارة. تصف العملية المذكورة أدناه ما يحدث بمجرد دمج الاستصناع مع الإجارة وبالتالي تكوين الإجارة الموصوفة في الذمة.

كيف تعمل الإجارة الموصوفة في الذمة؟

يجوز الحصول على الأصل ، الذي لا وجود له في وقت توقيع عقد الإجارة، من قبل الممول (أ) بموجب عقد الاستصناع بين الممول والمطور / المتعاقد / المصنّع (ب) عند الانتهاء ونهاية فترة البناء ، يتم تسليم الأصل إلى العميل (ج) وفقًا لشروط اتفاقية التأجير. في نهاية مدة الإيجار (أي عند الاستحقاق) وعند الوفاء بجميع الالتزامات بموجب عقد الإجارة إلى الأمام ، يقوم البنك بموجب عقد بيع منفصل بنقل ملكية العقار إلى سعر بيع رمزي. عند تنفيذ اتفاق الاستصناع بين (أ) و (ب)، يمكن تنفيذ عقد إيجار مختلف بين (أ) و (ج)، وهذا هو الإيجار الآجل للبضائع المصنعة. في العصور القديمة تم تنفيذ مثل هذه الأنواع من عقود الإيجار من أجل المواد الغذائية غير المشبعة ولكن تم تحويلها لتناسب والاستفادة من عقود البناء الرئيسية (مقاولة).

يقوم الممول بتمويل الشركة المصنعة لبناء الأصول ، ويكتسب حق الملكية على الأصل عند اكتماله، ويمنح الملكية للمطور أو المقاول أو العميل بشروط الدفع المؤجلة المتفق عليها ، أو يجوز له تأجير الأصل إلى المطور أو العميل بموجب الإجارة والإقتناء. في تمويل الطائرات ، يحدث استخدام هذه الطريقة في الحالات التي يتم فيها شراء الطائرة مباشرة من الشركة المصنعة ، ويتم التمويل قبل إتمام الطائرة فقط.

استنتاج

سيواصل الجزء الثاني من هذا المقال تحليل تأجير التمويل الإسلامي تحت مظلة تمويل الطائرات. وتشمل مواضيع النقاش ، الصكوك ، المرابحة ، المضاربة ، وأخيرا مع تطبيق المبادئ التي نوقشت كيف يعمل التمويل الإسلامي للتأجير لتمويل الطائرات.

عربي

عربي

English

English Русский

Русский 官话

官话 português

português

Türk

Türk

.jpg&w=120&h=80&zc=1)

.jpg&w=120&h=80&zc=1)